離婚や死別などを理由に、子どもを連れてシングルマザーになったご家庭は約123万世帯あるそうです

(厚生労働省「ひとり親家庭等の支援について(令和4年)」)

夫婦2人で子どもを養っていたときと違い、ひとり親に万が一のことがあったときに子どもは経済的な困難に直結する心配があります。

今日はシングルマザーに万が一に事があったとき、遺族年金はいくら受け取れるのかを確認していきましょう。

万が一のときの国からの生命保険

万が一のことがあったときの対策=民間の生命保険と考えがちですが、その前に誰もが加入している公的な保険を確認しましょう。それが公的年金です。

日本は国民皆保険制度ですので、20歳以上は誰もが公的年金に加入します。

公的年金には3つの機能があります。

- 老後の長生きにより貯金がなくなってしまうリスクに備える「老齢年金」

- 障害により働けず経済的に困るリスクに備える「障害年金」

- 生計を維持していた人が亡くなり、残された家族が経済的に困るリスクに備える「遺族年金」

20歳以上ならこれらの保険に加入しているわけですから、まずはこちらからいくら保険を受け取ることができるのかを確認しておくことが肝心です。

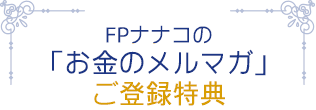

公的年金は2つのおサイフ

公的年金は2階建てといわれます。

誰もが加入している1階部分の「国民年金」と、主に会社員や公務員が加入している2階部分の「厚生年金」です。

大きなおサイフが2つあるとイメージしてください。

死亡した時点でどちらのおサイフに保険料を支払っているかによって、残された家族が受け取る保険も違ってきます。

2階部分の厚生年金に加入しているときは1階部分も自動的に加入して保険料を払っていることになるので、両方のおサイフから遺族年金を受け取ります。

これに対して、死亡した時点で、フリーランスや非正規雇用など厚生年金に加入しない働き方をしているときは、国民年金の部分からのみ遺族年金を受け取るのが原則です(例外もあるので後述します)

遺族年金は「死亡時点でどうか」という”発生主義”であることが様々なことに影響してきます。

国民年金から受け取る「遺族基礎年金」

1階部分である国民年金のおサイフから受け取る遺族年金のことを「遺族基礎年金」と言います。

この年金を受け取ることができるのは、亡くなったときその人に経済的に支えられていた遺された「子」または「子のある配偶者」です。

つまり、遺族基礎年金は原則として「遺された子どものための年金」ということです。

シングルマザーである以上、亡くなった時点で「配偶者」はいませんから、遺された「子」が遺族基礎年金を受け取ることになります(事実婚の夫がいる場合は夫が受け取れるケースもあります)

遺族基礎年金の金額はいくらもらえる?

・子どもが1人のとき 年間約78万円

・子どもが2人のとき 年間約100万円

・子どもが3人のとき 年間約123万円

です。

4人目以降は子どもがひとり増えるごとに約7.5万円増えていきます。

(一人ひとりの金額は、合計金額を子どもの人数で割った額です)

細かな年金額は毎年改定されるので、年金機構のウェブサイトなどで該当する年度の金額を確認してみてください。

元夫に引き取られると支給停止

遺族基礎年金で注意が必要なのは支給停止になるケースについてです。

遺族基礎年金を受給している「子」が、その父(つまり別れた元夫)に引き取られた場合、遺族基礎年金は支給停止になります。

ママが死亡した時点で、離婚していない(配偶者である)パパがその後子どもを育てていくときは、遺族基礎年金は「子のある配偶者」としてパパに支給されます。ですが、死亡した時点ですでに配偶者ではなく、年金を受け取るのが「子」であり、その子が父に引き取られると遺族基礎年金が出ない、ということには注意しておきましょう。

厚生年金から受けとる「遺族厚生年金」

厚生年金に加入しているときに死亡すると、厚生年金のおサイフからも遺族年金を受け取ることができます。これを「遺族厚生年金」といいます。

厚生年金は国民年金と違い、保険料は一定ではなく働いて加入してきた時の給料によっても違います。

つまり、受取れる遺族厚生年金の金額は、これまでどんな働き方をしてきたかによってひとそれぞれということです。

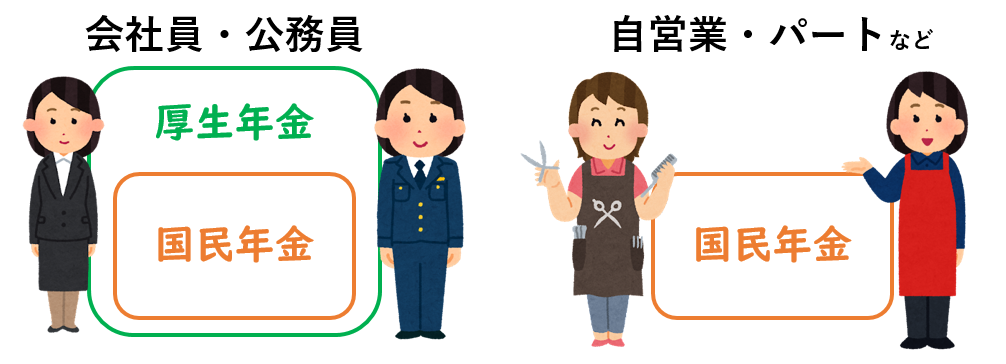

おおよその金額を調べたいときは「ねんきん定期便」を活用しましょう。

毎年誕生月に日本年金機構からはがきで送られてきます(35歳・45歳・59歳の節目年齢は封書で届きます)

もし届いていないときは、年金機構に届け出ている住所などが間違っている可能性がありますので、必ず確認しておいてください。直近のものを紛失してしまったら「ねんきんネット」に無料登録することで、電子版ねんきん定期便をダウンロードすることができます。

遺族厚生年金の金額はいくらもらえる?

ねんきん定期便に記載されている「老齢厚生年金」の3/4がおおよその遺族厚生年金の金額です。

ただし、厚生年金に加入している期間が300カ月未満のときは、300カ月加入したらとみなして計算されるルールがあります(短期要件と言います)

その場合の遺族厚生年金の計算方法は「(老齢厚生年金÷厚生年金加入月数×300)×3/4」です。

死亡時に厚生年金に加入している人だけ

遺族厚生年金を受け取ることができるのは、死亡した時点で厚生年金の加入者である必要があります。

過去に厚生年金に加入していたとしても、例えば結婚後に夫の扶養に入り、離婚後は非正規雇用などで厚生年金に加入せず働いていると、国民年金にのみ加入していることになります。

その場合は、遺された子どもは遺族厚生年金を受け取ることができません。

ただし25年以上、年金に加入していれば別

ただし、死亡したときに国民年金のみの加入者だとしても、年金に25年間以上加入していると過去に積み上げた厚生年金から遺族厚生年金が受け取れる決まりとなっています(長期要件といいます)

ねんきん定期便の「受給資格期間」を確認してください。

受給資格期間が25年(=300カ月)を超えていれば、老齢厚生年金の金額の3/4を受け取ることができます。

このとき、厚生年金の加入月数が300カ月を超えていなくても、300カ月としてみなしてもらえるルールは適用されないので注意しましょう。

免除や猶予が承認されている期間は受給資格期間に反映します。

子どもが受け取れるのは高校生まで

子どもに対して支給される年金は「子どもが18歳の年度末」までです。

子どもに1・2級の障害があるときは、20歳の誕生日まで支給されます。

この年を迎えるまでに、子どもが死亡したり、婚姻したり、養子に入ったりすると支給停止になることもあるので少し注意しておきましょう。

遺族年金の具体例

それでは、一例としてどれくらいになるのかを見て見ましょう。

36歳のシングルマザー。お子さんは3歳と6歳のお二人。契約社員ですが社会保険(厚生年金)に加入して働いています。

彼女に万が一のことがあった場合、どのくらいの遺族年金を受け取ることができるでしょうか。

ねんきん定期便はこのようになっています。

遺族基礎年金は残された子どもが受け取ります。

このケースでは子どもが2人なので、年金額は年間おおよそ100万円です。

上のお子さんが18歳の年度末を迎えると、子どもは1人となりますのでそこからは約78万円に変わります。

厚生年金加入中にお亡くなりになったため、遺族厚生年金も受給できます。

ねんきん定期便によると、老齢厚生年金額は276000円。厚生年金には160カ月加入して、この金額を作ってきました。

厚生年金加入中の死亡ですので短期要件に該当し300カ月のみなし計算をすることができます。

(276,000÷160カ月×300カ月)×3/4=約38.8万円がこのケースの遺族厚生年金です。

未納だと年金は受け取れない

これらの遺族年金を受け取るためには、当然ながら年金の保険料を納付している必要があります。

そもそも遺族年金を受け取るためには、「20歳から亡くなる月の前々月までの期間のうち2/3の期間は払っている」必要があります。

ただし現在は、例外として直近1年に未納がないことが給付の要件となっています。

払っていない民間の生命保険から保険金を受け取ることができないように、年金を払っていなければもちろん受け取ることはできません。

ただし、国の年金は経済的に支払うことが難しいときは、所得に応じて猶予や免除を受けることができます。

猶予や免除の申請が受理されていれば、保険料を払うことができなくても年金の加入者になっているので、万が一のことがあっても遺族年金の対象になります。

万が一のときは誰に引き取られる可能性が高い?

万が一のことなど考えたくもないですが、自分が経済的・生活の支えである以上、万が一のことがあった場合は子どもが誰に養育されるかを考えないわけにはいきません。

例えば、近居している祖父母宅に身を寄せることができるようなら、それほど大きな生活費を残さなくとも済むケースもあります。

教育費・子どものための貯金を除いた子どもの養育にかかるお金は年間80万円程度と言われています(一般的な生活の場合)

習いごとなどなんでもできるわけではないかもしれませんが、ひとり親だからと言ってむやみに不安になり民間の生命保険にたくさん加入しなければ、と焦らないようにしましょう。

教育費は生死に関わらず考える

親族に引き取ってもらうことができ、遺族年金を受け取ることができれば生活にかかる費用の大部分は問題ないかもしれませんが、進学にかかる費用は別途用意する必要があります。

ただし、この分まで過剰に死亡保険で備えようとすると、今の生活のためのお金や自分自身の老後のお金が足りなくなってしまうかもしれません。

万が一のことなど無く、子どもの進学の時期を迎える可能性の方が可能性としては高いわけですから、保険と貯金のバランスを取ることを忘れないようにしましょう。

また、両親そろっていたとしても全ての親が高等教育の費用を出せるわけでも出さないといけないわけでもありません。親の都合でシングルになったのだから・・・と負い目を感じすぎることで、教育費のための保険に過剰にかけすぎることのないように注意してください。

家族の支え手が自分しかいない場合、万が一のことは心配になりますが、それを考えるときには「今の生活」をまず確認し見直すことからスタートしましょう。

そのうえで、働き方によって変わる遺族年金や、退職金、教育費、万が一の引き取り手などを考えることで、具体的な数字を出し、漠然とした不安から脱却できるといいですね。

公的な制度や働く女性が知っておくべきお金のことは、このほかにも無料メルマガで配信中です。