2024年の衆議院選挙は各党がいろいろな政策を打ち出して、各地で接戦が繰り広げられました。

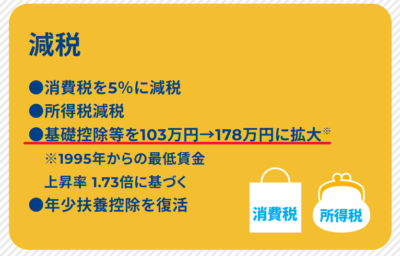

その中でも国民民主党は「手取りを増やす政策」のなかの減税の項目で、年収の壁の103万円を178万円に引き上げるという政策を掲げています。

聞いたところによると、103万円の壁があることで収入を増やしたい学生がそれ以上働けないというところからのスタートだったようです。

「年収の壁」「働きかた」に関して様々な相談に乗っているファイナンシャルプランナーとして、これが実現した場合にどんな変化が起こるのか考えてみました。

ただの憶測でのシミュレーションです

この話は、まだ決まるどころか何も始まっていませんので、この先どうなるのか、ほかにどんな影響が出るのかなどは何一つわかっていません。

この記事では、限られた情報だけの憶測で、どうなるかをシミュレーションしてみただけです。

実際の減税がどのようになるのかはわかりません。

政党の政策を支持するものでも、実際にこうなっていくだろうという想定をしたものでもありませんのでご注意ください。

103万円のそもそもの内訳

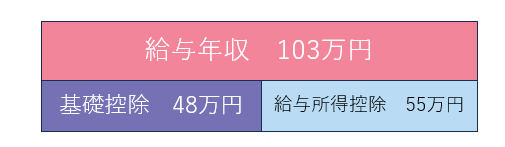

103万円という数字は、給与(パート・バイト含む)収入の場合、ここまでは所得税がかからないというボーダーの金額です。

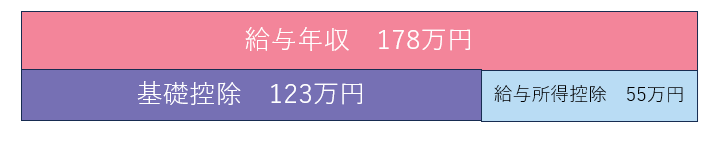

その内訳は「給与所得控除55万+基礎控除48万円」となっています。

控除というのは「差し引く」ということで、収入からいろいろ差し引くことで税金の計算の「もと」を減らす効果があります。

103万円から55万円と48万円を控除(差し引く)と残りがゼロ。つまり、税金をかけるもとが無くなるので、税金もなくなります。

給与所得控除とは

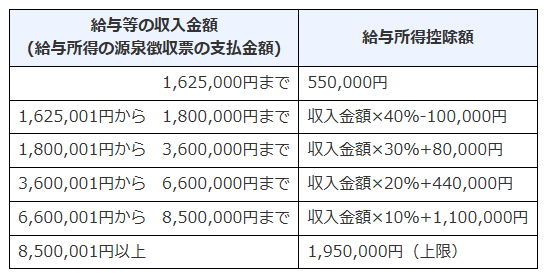

いわゆる会社員のみなし経費のようなもので、給与年収によって金額が決まっています。

算出方法は下記の表のようになっています。

給与収入が103万円の場合は55万円が給与所得控除の金額です。

基礎控除とは

基礎控除は1947年(昭和22年)に創設されました。

生活に最低限必要なお金には税金かけない、という趣旨で作られたそうです。

誰でも一律に差し引けるものでしたが、2020年に従来の38万円から10万円引き上げられて48万円になりました。

ただし、所得2400万円を超えると金額が減り、2500万円を超えると基礎控除を受けることができなくなっています。

178万円の内訳は基礎控除のアップ?

年収の壁の103万円の内訳は給与所得控除と基礎控除で分けられるので、もし給与所得控除を増やすとしたら、給与所得者ではない自営業などは減税になりません。そのため、みんなの手取りを増やすなら基礎控除を増やすことになるはずです。

(なお、現状基礎控除が受けられない高所得者への対応などはまだ不明です)

政策の案では、基礎控除を75万円引き上げて123万円にすることで、年収の壁を178万円まで底上げするとのことです。

1995年に今の103万円になって以降、最低賃金も物価も変わっているため、課税される最低の金額が上がるのは妥当なことのように思います。

もし実際に基礎控除が引き上がられた場合、178万円までは本人に所得税がかからないことになります。

なお、住民税の基礎控除は現在43万円なので、所得税と同じ割合で増えた場合、住民税の基礎控除は110万円位になるかもしれませんね(憶測)

税金はどれくらい下がる?

税金を計算するうえでの控除は、給与所得控除や基礎控除以外にも様々あり、その人ごとに違うため正確なシミュレーションをすることはできません。

これまで178万円の給与所得の人は(基礎控除や給与所得控除以外の控除がなかった場合)年間の所得税と住民税は約7万円ほどでした。

基礎控除が上がると、この分の納税が無くなります。

例えば年収150万円の人で約4万

年収300万円の人で約11万

年収500万円の人で約13万

年収800万円の人で約22万

年収1000万円の人で約22万

年収が高い人のほうが税額はより多く減ることになります。

学生バイトは増やせるの?

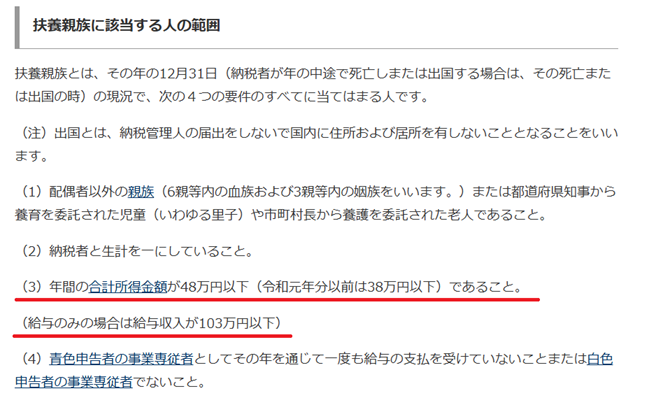

103万円の壁というのは「本人に税金がかかりだす壁」ですが、それとは別に「親の税金上の扶養に入れる(扶養控除の対象となる)基準」でもあります。

大学生が103万円までしか稼げないのは、自分に税金がかかるからというより、親の扶養を外れると困るから(親の税金が跳ね上がる)という側面が強いかと思います。

扶養控除とは

そのため、基礎控除が上がると同時に扶養控除を受けられる上限が現状の「合計所得金額が48万円以下」から「合計所得金額が123万円以下」に引き上がらないと意味がありません。(上記赤線部分)

学生はもともと「勤労学生控除」という控除があり103万円を超えて働いても130万円までは本人に税金がかかりません。それにもかかわらず103万円を意識しているのは、結局は扶養控除(親の税金への影響)によるものが多い気いはずです。

つまり、基礎控除だけが変わっただけでは「税金はかからないけど親の扶養は外れる」ということになり、実際の課題感の解決にはならないと思います。

(そもそも大学生がそんなにバイトするべきか、という意見はさておき)

学生の扶養についてはこちらの動画で解説しています▼

他にも103万円の壁に関して関係があるのはこちらの動画でも解説しています▼

パート主婦はもっと働ける?

主に学生については上記の通りです。

では「夫の扶養で働く妻」はこの改正によって、もっと働けるようになるでしょうか?

おそらく「NO」の可能性が高いです。

なぜならパートで働く妻(夫)の年収の壁は103万円だけではないからです。

基礎控除の引き上げは減税にはつながる可能性はありますが、年収の壁には関係ありません。

詳しくはこちらの本もご参考にどうぞ▼

こちらのページにも情報をまとめてあります▼ 結婚した、仕事を辞めた、働きだした・・・ 女性のライフステージでよく発生する「扶養される」という現象。 実は一口に「扶養」といっても、その制度は大変ややこしく、 ... 続きを見る

参考【無料動画で学ぶ】年収の壁・扶養に関する悩み別の情報まとめ

そもそも103万円は妻にとって扶養の壁ではない

パートで働く妻も103万円を気にしている人がいますが、学生で親の扶養に入っているのと違い、配偶者の扶養に入る場合は年収150万円まで控除の額は変わりません。(夫の税金上の扶養は90万でも103万でも150万円でも差し引ける金額は変わりません。150万円を超えると少しずつ引ける額が減ってきます)

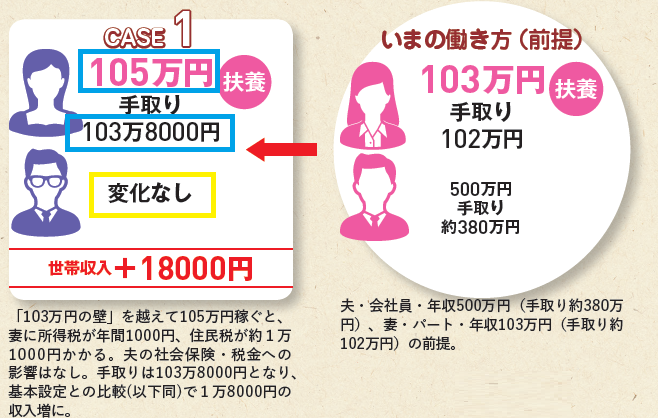

つまり、103万円を超えてパートをすると確かに自分(妻)の税金は多少発生しますが、150万円までは配偶者特別控除を使うことで夫の税金は増えない仕組みです。

2018年に扶養のルールが変わったことを知らず「103万円を超えると夫の税金が増える」と思っている人もいますが、これは勘違いです。

年収の壁は社会保険の106万円・130万円の壁が大きい

パート妻の扶養の壁の影響が大きいのは上記に書いた通り、実質影響のない103万円の壁ではなく社会保険の壁です。

いわゆる106万円の壁や130万円の壁です。

これは税制のルールとは全く違うため、税金のルールを変えても一緒に変わる可能性は低いように思います。

仮に178万円まで税金がかからなくても、一定以上の規模の会社で106万円(月8.8万円/週20時間)を超えてパートをすれば、社会保険に加入することになります。また、130万円を超えて働けば、夫の社会保険の扶養を外れるため、自分で国民年金・国民健康保険に加入が必要です。

社会保険に入れる場合(106万円)は将来の年金が増えたり、万が一の保障が増えるなどのメリットもありますが、国民年金と国民健康保険への加入(130万)は支払いが増えるだけで、将来や今の給付は増えません。

特に130万円の壁は超えると手元に残るお金が減るので、この金額を意識して働いている人は多いです。

103万円の壁が178万円に変わったとしても、社会保険の壁は残ることに注意が必要です。

106万円の壁について詳しい動画はこちら▼

130万円の壁について詳しい動画はこちら▼

配偶者手当はどうなる?

また、妻が扶養に入っていると夫の給与に配偶者手当などがつくケースがあります。

これは会社ごとの規定によって違うため、103万円のこともあれば、106万円や130万円のこともあります。

もし手当の基準が103万円の場合、基礎控除だけがかわっても会社のルールが変わらなければ、103万円を超えて働くと手当が無くなってしまうかもしれません。(配偶者手当は減少・廃止の傾向ではありますが)

どうして103万円で働き控えるのか?

103万円の壁は確かに税金が発生するかどうかのボーダーではありますが、実際には働いた分だけ手取りは増えるので、103万円を超えても「税金がたくさん取られて損をする」ということはありません。

また、夫の税金が増えるというのも誤解で、103万円を超えて「配偶者控除」の対象から外れても「配偶者特別控除」の対象となり、150万円までは103万円でおさえたときとおなじだけの控除が受けられます。

(ただし、親の扶養に入っている学生は、103万円を超えると扶養控除が受けられなくなります)

では、なぜ103万円で働き控えを選択する人が多いのでしょうか?

理由は人それぞれだと思いますが、このようなことが考えられます。

制度の誤解によるもの

上記に書いた通り、103万円の壁は配偶者の扶養に入るパート主婦にとっては壁とは言い難い制度ですが、それを知らなかったり勘違いしている(夫側が勘違いし働かせないようにするケースも)こともよくあります。

「103万円を超えると税金が【すごくとられる】」「ものすごく【損をする】」と間違った話をしていることを耳にするケースは多いです。

学生の「扶養控除」と配偶者の「配偶者控除」の混同もよく目にします。

税制以外の理由によるもの

103万円がボーダーになっているのは、本人の税金や配偶者控除以外にも、会社の扶養手当のルールや各種所得制限(高校無償化等)に影響が出ることが多いです。税金上の扶養は150万円まで税金は変わらないとしても、「配偶者控除が受けられる(103万円未満)」かどうかによって取り扱いが違うことが多くあるからです。これらの影響をすべて把握しておくことは難しく、そうなると「103万円に抑えておくのが無難」と考えるのは無理もありません。

106万円の壁を意識することによるもの

103万円の壁を超えるとすぐに社会保険の壁の一つである106万円の壁が存在します。

こちらは税制の扶養の制度とは違いますが「年収で106万円を超えると社会保険に加入する」と勘違いしている人も多いです。

社会保険に加入することで、今の社会保障や将来の年金がプラスになる大きなメリットはあります。ただ、足元では社会保険料は負担が大きく感じるため、それを避けるために「どうせなら103万円にしておこう」と考える人もいるはずです。

減税効果はあれど「年収の壁」対策としては限定的

基礎控除が上がることになれば、確かに個々人では減税の効果が出る人もいます。

年収が多い人のほうが減る税額は大きいですが、所得が比較的少ない人は少しでも税金が減ることで手取りが増えたと感じやすくなるかもしれません。

それと同時に扶養控除のルール(所得48万円の基準)も一緒に変われば、学生バイトなどは多少収入を延ばしやすくなるかもしれません。

ただし、いわゆるパート主婦が年収の壁によって働き控え・就業調整をしていることに対しては、この基礎控除の引き上げではさほど効果がないような気がします。(夫がいてパートで働く女性の21.8%が就業調整をしているようですが、その理由でもっとも多いのは130万円を超えて社会保険の扶養を外れることを避けたいからです)

103万円の壁を178万円に引き上げることに関して「減税の効果」と「年収の壁」への影響は混同しないようにしましょう。

重ねてになりますが、これらはまだ決まったものではなく、具体的な検討段階にも入る「前」の状態です。

議論の段階では、基礎控除の変更のみならず、そのほか扶養や手当、所得制限など様々なことを総合的に見ていくことと思います。

この先、どこにどのように影響が出るのか、正しい情報を収集するようにしてくださいね。