起業して利益が上がってきた!

せっかく努力してきたお金をただ税金として払ってしまうのはもったいない。

でも無駄に経費を使うのもな・・・と思う時期があると思います。

いろいろな勉強をしたものが売り上げとして実りだす段階に来たら、次はその手にしたお金の「置き場所」「行き先」を考える段階です。

ママ起業家の個人事業主には「給与」という考え方がありません。

家計にたくさんお金を還元しても、経費にはならないので事業の税金を減らすことはできないのです。

そこで、将来の自分のために「仕送り」をして、そのお金を税金がかかる対象から外すことができる制度をご紹介します。

色々な制度がありますが、この記事ではまず「小規模企業共済」をご紹介します。

小規模企業共済ってそもそも何?

小規模企業共済は、簡単に言うと「個人事業主の退職金」です。

誰かに雇われているわけではない個人起業家というのは、給与もなければ退職金もありません。

もちろん年金も国民年金に加入することになるので、将来への備えは最低限になっています。

収入に応じてもらえる額が増える厚生年金と違い、どんなに稼いでいても国民年金は掛け金は一律で、老後もらえる額も年間で80万円弱です。

公的な老後の備えは薄いと言っていいでしょう。

ですので、老後の保障が薄い部分は自分で備えていかなければいけません。

個人起業家が自分のために積んでいく退職金が「小規模企業共済」なのです。

貯金で貯めるのと何が違うの?

老後のために自分で貯金していくのとわざわざ小規模企業共済を使って老後のお金を積み立てていくのと何が違うのでしょうか?

3つのポイントを確認しましょう。

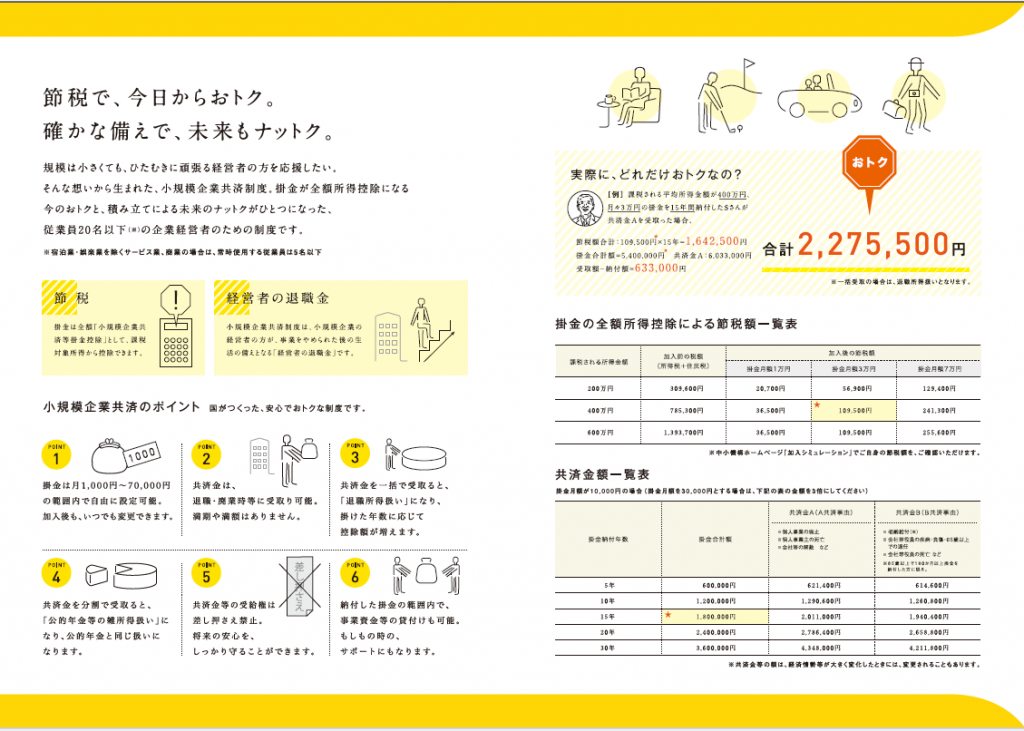

ポイント1:掛けた分だけ税金が減る

小規模企業共済に積み立てていく金額は自分で選ぶことができます。

月々1,000円~70,000円まで。500円単位です。

その範囲内で掛け金を増やしたり減らしたりすることもできます。

例えば上限MAXのひと月7万円を1年間掛けると、年間84万円積み立てることになります。

普通に銀行で84万円貯金しても税金は全く安くなりませんよね。

ですが、小規模企業共済の中に積み立てていけば、その84万円は税金の対象から外れます。

厳密にいえば「経費」ではなく「所得控除」という分類なのですが、経費のようなイメージをするとわかりやすいでしょう。

個人年金保険のような民間の保険にも節税の効果はありますが、どれほど保険をかけても上限は年間12万円。

その点、小規模企業共済は上限の金額が84万円と大きいので、節税のメリットも大きくなります。

ポイント2:受け取れるのは老後または事業をやめたとき

個人事業主の退職金として積み立てるものですので、いつでも下すことができるわけではありません。

原則として65歳以上になってからの老後のお金として。

また事業そのものをやめたとき、または法人化するなど個人事業を続けなくなった時に受け取ることができます。

(法人化した場合はやめずに引き継ぐこともできます)

受け取れる金額は掛けている金額や受け取る理由によっても変わってきますが、運用されて掛けた金額より少し多く増えていきます。

ただし、短い期間しか掛けない場合は元本(掛け金)を割ったり、受け取れなかったりすることがあります。

ポイント3:いざというときは積み立てた中からお金を借りられます

途中で解約できないことがほとんどですが、もしもの場合には掛けてきている機関や金額に応じてお金を借りることができます。

どうやって加入するの?

個人事業主が加入しようとするときは、個人事業主であることの証明が必要です。

確定申告書を用意しておきましょう。

まだ一度も確定申告をしたことがない場合は「開業届」があれば大丈夫です。

加入するために記入する用紙は、中小機構の小規模企業共済のページから請求することができます。

制度の趣旨や詳細などと一緒に確認しておきましょう。

http://www.smrj.go.jp/kyosai/skyosai/index.html

書類の提出先は商工会や金融機関で手続きをすることができます。

口座引き落としのために金融機関の確認を取る必要があるので、はじめから金融機関で手続きするほうが楽かもしれません。

小さい支店だと用紙が無かったり、小規模企業共済を取り扱っていないことがあるとのことのなので、先に電話で確認していくといいですね。

法人化しちゃったらどうなるの?

法人化すると、個人事業を廃業して会社を設立し、自分はその会社の役員(取締役)などとして給与や役員報酬をもらう立場になります。

そうなった場合も、そこまで掛けてきた小規模企業共済の共済金を引き継ぐという形で加入していることができます。

もともと「経費」とは違う分類なので、法人化した場合は「経営者(自分)の給与」の中から支払うことになります。

会社の経費になるわけではないことに注意しておきましょう。

メリットばかりではないので注意

もちろんメリットばかりではないことは知っておきましょう。

▼20年未満だと元本割れする。

▼法人化してしまうと、給与の中から払うことになる(節税になりにくい)

▼積み立てたお金を受け取ったときに、個人の所得税・住民税が増える可能性もある。

ほかの制度も検討してみましょう

個人事業主が節税のことを考えるきには、ほかにもいろいろな制度を使うことができます。

経営セーフティ共済

http://www.smrj.go.jp/kyosai/tkyosai/index.html

確定拠出年金(個人型)

http://www.mhlw.go.jp/stf/seisakunitsuite/bunya/nenkin/nenkin/kyoshutsu/index.html

節税も大事ですが、事業は長い目で見て決めていくことが大事。

ついつい今のことばかり考えてしまうものですが、ライフワークとして続けていくのだったら、長い目で見てバランスの取れた対策を検討してみるといいかもしれませんね。