扶養の壁という言葉を聞いたことがありますか?

いわゆる103万円、106万円、130万円、150万円、201万円などの数字があります。

これらの金額を超えて働くことで配偶者の税金や自分の公的保険に影響が出るため、パートやアルバイトで働く時に意識するべき「年収のボーダー」と言われています。

今回の記事では、様々な扶養の壁の中でもパート・バイト収入で「103万円に抑えるべき人」はどんな人か確認していきましょう。

意外と知られていないポイントなので、ぜひ覚えておいてください。

なお、1か所以外から給与以外の収入がある場合、扶養に入る配偶者の年収が1095万円を超えるような場合は当てはまらないこともあるのでご注意ください。

103万円・150万円の壁とは?

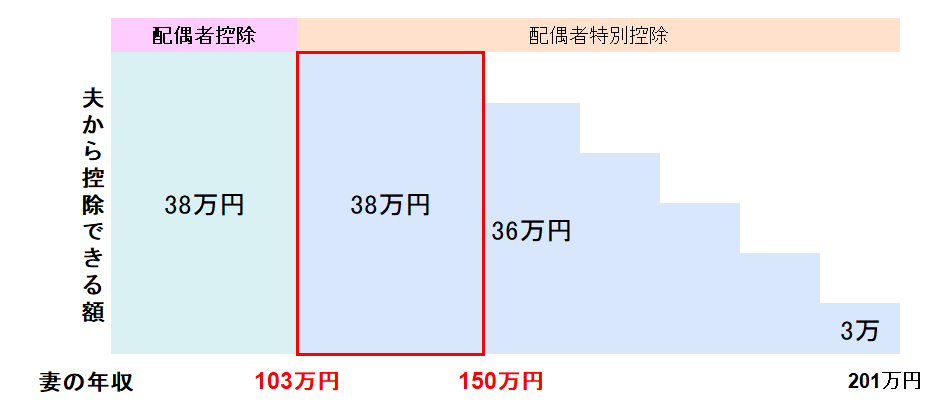

一般的に「103万円の壁」「150万円の壁」「201万円の壁」は、税金上の扶養の壁です。

それぞれの金額以上のパート収入があると、扶養している側の控除が減り、結果として税金の負担が増えることがあります。

(例えば妻が夫の扶養に入っている場合、妻の収入が壁を超えると夫の税金が上がるということです)

もともと扶養の壁と言えば「103万円」でしたが、2018年にこの配偶者の扶養のルールが改正されました。

103万円を超えても150万円までは同じ金額の控除が受けられるようになったのです。

扶養している人の税金計算の「元」から差し引ける金額が多いと税金が減ります。

今までパート収入103万円までの場合、差し引ける金額は「38万円」でした。

収入が103万円を超えると差し引ける控除の額が段階的に減っていく決まりです。

(例えば110万円だと引ける金額は31万円に下がる、など)

これが、2018年の改正で、103万円を超えても150万円までは変わらずに38万円が引けるように変わっています。

そのため103万円の扶養は実質150万円に引き上げられたとも言われます。

赤枠の部分が引き上げられた部分です。

パート・バイト収入を103万円に抑えるべき人

いわゆるパートの扶養の壁で一番大きな壁は社会保険の壁である「130万円」なので、これを意識して働いている方も多いです。

でも、実は103万円を超えて130万円まで収入を増やしたり、控除の金額が変わらない150万円まで稼いでしまうと思わぬ不利益を被ることがある人もいます。

1:配偶者『以外』の扶養に入る人

103万円の壁が150万円まで拡大されたのは「配偶者の扶養に入る人」だけです。

配偶者の扶養に入るときに、受けられる控除の種類は「配偶者控除・配偶者特別控除」です。

配偶者というのは法律上の婚姻関係を結んでいる夫や妻。

配偶者以外の扶養に入ろうとしているときは、収入の基準は変わらず103万円です。

例えば親の扶養や子どもの扶養に入る場合は配偶者控除ではなく「扶養控除」を受けることになります。

扶養控除を受ける条件が103万円なので、1円でも超えてしまえば扶養控除を受けることができません。

配偶者控除と違い、段階的に控除が減っていくわけではなく「0か100か」で扶養に入れるか入れないかが決まるので、十分に注意が必要です。

特に親の扶養に入っている大学生のアルバイトなどは注意してください。

この103万円は「1月~12月の収入」で判断されます。

(基本は「〇月分」ではなく、支払いベースです)

2:本人以外が障害者控除を受けたいとき

一定の障害をお持ちの方を扶養している場合、障害者控除を受けることができます。

ただし、扶養している人の分の障害者控除を受けるにあたっては「障害をお持ちの方」の年収が103万円以下である必要があります。

配偶者の扶養に入る場合150万円まで拡大されましたが、障害者控除を受ける基準はあくまで103万円です。

働けるにもかかわらず障害者控除を受けることにこだわって収入を抑える必要はありませんが、103万円を超えると障害者控除が適用されなくなります。(その場合は扶養している人ではなく、障害をお持ちの方ご本人が障害者控除を受けることが可能です)

会社の年末調整等で障害者控除を申し出てあったにもかかわらず、結果的に103万円を超えていた場合は該当しなくなった年の税金が増える可能性があります。月割りではなく「年」単位で控除を受けられる・受けられないが決まるのでよく確認しておきましょう。

3:給与についている手当の支給基準が103万円の人

こちらは税金のルールではありませんが、家族を扶養していることで給料に「配偶者手当」「家族手当」「扶養手当」などが出ていることがあります。

この支給基準は会社ごとに決めているため、自社のルールをよく調べておく必要があります。

従来は103万円が扶養のルールだったため、手当の支給基準も変わらず103万円の会社もあります。

130万円まで働き社会保険の扶養に入り、150万円までは税金上は変わらずに扶養に入れたとしても、手当がなくなる可能性もあるので支給基準をしっかりと確認しておきましょう。

就業規則などに記載してあることが多いですが、わからない場合は会社の総務などに聞いてみると良いでしょう。

4:なにかしらの所得制限に引っかかりそうな人

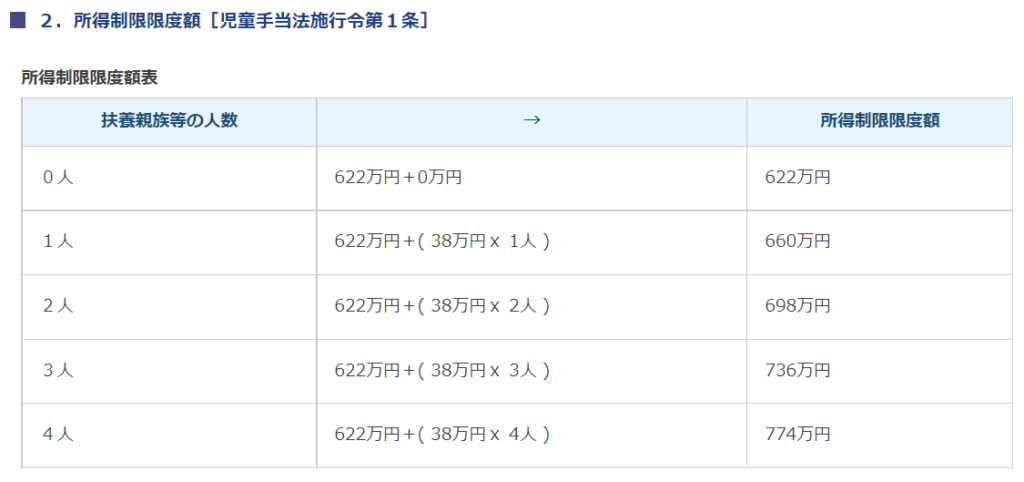

こちらも税制などには関係がありませんが、児童手当や高校授業料無償化などには所得制限があります。

この所得制限の金額は「扶養の人数」によって変わります。

例えば児童手当の所得制限を見てみましょう。

児童手当-所得制限について【横浜市】

https://www.city.yokohama.lg.jp/kurashi/kosodate-kyoiku/oyakokenko/teate/teate/jite-limit.html

表の左部分に「扶養親族等の人数」とありますが、この扶養親族として該当するのはパート・バイト収入103万円以下の人のみです。

(大学生を扶養していてもバイト103万円を超えていたらカウント外)

配偶者の場合は「控除対象配偶者」(つまり年収103万円以下)を扶養と計算します。150万円のパート収入がある妻は、この所得制限を計算するときは扶養人数に含めることができません。

こちらも、もっと収入を増やすことができるにもかかわらず、所得制限を過剰に心配して収入を抑える必要はありませんが、所得制限ギリギリのケースや、働き方を変えようと考えているときは気を付けておきたいところです。

夫の税金を計算するときだけ特別に150万円まで広がっているだけ、と考える方がよさそうですね。

扶養の壁をよく理解して働き方を考えよう

扶養の壁は「103万円、106万円、130万円、150万円、201万円」などがあり、それぞれ税金上の扶養・社会保険上の扶養・手当の支給基準の扶養・所得制限の扶養などいろいろな基準があります。

それぞれが複雑な基準になっているため、正しく理解しないまま「よくわからないから不安でちょっとしか働けない」あるいは、「わからずに超えてしまって家計全体では損をした」ということも起こってしまいかねません。

『130万円が一番オトクな働き方だ』などという意見も巷では耳にしますが、ご家庭ごとに、あるいは何を優先したいかによってどこまで働くかは全く違った選択になるはずです。

目先の手取りにばかりとらわれて、公的な保障の手薄さや老後の年金の少なさを見過ごすことのないように「扶養内が得」という考えには十分に気を付けていただきたいと思います。

ほかならぬ自分の働き方のことですから、制度をよく理解し、家計の状況を確かめながらベストな働き方を見つけられるといいですね。

家計と働き方のご相談にも乗っています。

まずはメルマガを登録して無料で情報収集してくださいね。