まだ寒くなるかならないかの頃に保険会社から届く生命保険の控除証明書。

「ああ・・・今年ももうこんなそんな時期か」と思うのは私だけではないはずです。

1か所でずっと働いている会社員などは、さほど変わることがない例年通りの手続きですが、ダブルワークをしていたり年の途中で退職や転職をすると、イレギュラーな年末調整にちょっと不安に思っているかもしれません。

この記事では、複数のところで働いている・ていたときに年末調整はどうすればいいか確認していきましょう。

この記事のまとめ

・ダブルワーク時、メインとサブの会社を明確に区別する必要があります。

・年末調整はメインの会社で行い、サブの会社では年末調整はしないルールです。

・途中で退職して再就職した場合、前職の源泉徴収票が必要です。ない場合は(再)発行を依頼します。

・給料と報酬を組み合わせてダブルワークする場合、自身の所得種類に応じて確定申告を行います。

・2つの会社で年末調整が重複しないように注意し、脱税状態を避けるために速やかに確定申告を行います。

・個人の税金の仕組みについて学び、年末調整や確定申告に備えることが重要です。

この内容を動画で見たいときはこちらから▼

できる?ダブルワークの年末調整-YouTube

年末調整のおさらい

会社で働いてお給料をもらうと、それには税金がかかります。

1年ごとにその所得を確定させて税金を申告して納税する必要があります。

ただ、全員が税務署で確定申告をすると、その事務手続きが大変になってしまいます。

そのため会社で働いて給料を受け取る人は会社が代行してその作業をします。

「給与所得者の簡易確定申告=年末調整」です。

正社員や派遣、パート、アルバイトなどの雇用形態に関わらず、給料を受け取っていると原則年末調整の対象です。

会社は従業員に支払った給料の金額に応じて、毎月の給料やボーナスから所得税を概算で預かっています。(源泉徴収といいます)

そして年末に、従業員の申告に基づいて、会社が払った給料から発生する(本来納めるべき)税金を計算します。

もし年の途中で概算で預かった税金との差額があれば返したり追加徴収したりして精算を行います。

この一連の流れが年末調整です。

もう少し詳しい年末調整の流れや年末調整でできる節税などは「いまさら聞けない年末調整」「年末調整で節税」という動画でお話ししています。そちらもご覧になってみてください。

税金計算は「全部合算」が原則

所得税や住民税は、1月から12月のさまざまな収入・所得を基本的に合算して計算します。

自分の会社が払った給料ごとに税金を確定させることはできません。

そのため、複数から給料を受け取っている場合は、年末調整だけで税金の計算を終えることはできません。

では、ダブルワークで複数の収入がある人の年末調整はどうしたらいいのか、パターンごとに整理していきましょう。

1:年末時点で2社以上で働いている

年末時点の状況がどうなっているかが大事な判断基準です。

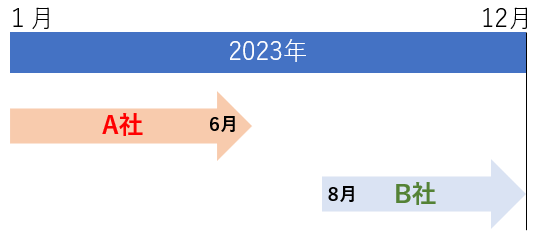

例えば、A社で2月からずっと働いていて、8月からはさらにB社でも働いているケース。

こんな感じです。

年末時点ではA・Bどちらの会社からも給料をもらっている(あるいはもらっていなくても退職はしていない)状態です。

まさに一番ダブルワークという感じですね。

こういう場合どうしたらいいかというと、

①自分が働いている会社をメインとサブに分ける

基本的には働いている時間が長い方とか給料が多い方をメインとします。今回はAをメインとしましょう。

そしてもう一方(今回だったらB)をサブとします。

働き出すときに「ダブルワークで別のところをメインとして働いています」と申し出ると、サブの会社の給料はサブとして取り扱われるので、給料金額に対して高い税金が引かれているはずです。

少ししか働いてないのになんでこんな税金取られてるのかな?ということがあるとしたら、それはサブの給料扱いされてるということです。

ダブルワークを始めるときに会社に特に何も申し出ていない場合は、とりあえず自分でどちらか一方をメインと決めておきましょう。

年末調整ができるのはメインの会社のみですので、サブの会社では年末調整をしないようにします。

②メインの会社は普通に年末調整を行う

A社はB社で給料をもらってる額なんて知りようがないので、A社はA社の給料だけで税金の計算・精算を行います。

生命保険のハガキなどがあればここで出しても大丈夫です。

そしてAの給料について源泉徴収票【A】を発行します。

Bはサブなので年末調整はしません。

B社は預かった税金が多くても返したりすることをせず、「これだけあなたから預かりましたよ」と書いてある源泉徴収票【B】を発行します。

③合算して確定申告で精算する

ダブルワークをしている人はA社(年末調整済み)とB社(年末調整していない)の源泉徴収票2枚【AとB】が出るので、それを合わせて確定申告を行いましょう。

そこでそれぞれの給料を合算して、本当に納めるべき税金がいくらなのかを再度計算し直します。

この時点で払いすぎているようだったら税務署から還付を受けます。払いが足りないようだったら税務署に納付します。これで精算が完了ということです。

ちなみにAやBの給料の金額によっては確定申告が不要になるというケースもあります(20万以下など)

ですが、そのルールはとても細かいので今回は省略します。申告義務があるかどうかは税務署にお尋ねください。

もしダブルワークであることを会社に言い出せないまま、どちらの会社でも年末調整をしてしまった場合、確定申告を行い税金の過不足が出ないように手続きを行ってください。

今年2カ所で働いたが、年末時点では1か所だけ

次は、A社を6月で退職して8月から年末まではB社で働いてるようなケースです。

これはすでにもう「ダブル」ワークとは言いませんけれど、こういうこともよくあるかもしれません。

A社を退職した時点で源泉徴収票が発行されているはずです。

(会社は従業員が退職すると1ヶ月以内に源泉徴収票を交付する義務があります)

そして、本来はB社に就職するときに、A社の源泉徴収票を提出し「前の職場の収入と前払いした税金はこうでした」と提出することになっています。

といっても、パートの出入りの激しい会社などでは途中の退職者に源泉徴収票を渡していないことも実は結構あります。

退職時にもらっていない場合は前の会社に発行を依頼しましょう。紛失してしまったときも同様です。

(税務署などでは発行することはできません)

もう退職をしていたら「なんか電話するのは気が引ける・・・」という場合は、依頼の手紙と返信用封筒を郵送して、発行してもらってもいいかもしれません。

A社の源泉徴収票をもとにB社は「今年入社したこの人は、A社から受け取った給料、天引きされた社会保険料、仮払いした税金はいくら」というのを集計し、年末に在籍しているB社の給料に合算して年末調整を行う決まりです。

この場合、その年の最終的な源泉徴収票は1枚(前職B社の分とA社の分が合算された1枚)です。

A社の分の内訳は源泉徴収票の適用欄のところに記載されてるということが多いです。

(A社の源泉徴収票は基本的に手元に残りません)

また、前職がA社一社だけではなく、ほかにも給与をもらって退職済みの場合は、それらの源泉徴収も全部必要です。

「退職済み」となっていないと、年末調整以外の時期には源泉徴収票は発行されません。

そこが年末時点で2社とカウントするかどうかの一つの判断ポイントになるということです。

退職していない場合は合算することができないので、先ほどのパターン1と同様に考えてください。

短い期間しか働かなかったから、扶養の範囲内で税金とか引かれてなかったから、というのは関係ありません。

お給料を受け取っていて、その後退職したら前職と合算して計算するという決まりです。

前職があるときは合算しないと年末に在籍している会社で税金の精算ができません。

前職からの源泉徴収票が間に合わないときは、年末に在職している会社で年末調整はしないように申し出てください。

その上で、この1年でお給料を受け取った会社全ての源泉徴収票を準備し、確定申告で自分の税金の精算を終了させてください。

番外編1:途中でやめて年末は無職

年の途中で仕事を辞めて、その後就職していないというケースもあります。

これはもはやダブルワークとは関係のない話ですが意外とよくあります。

「年の途中で辞めてその後は働いていんだけど、年末調整ってどうなるんですか?夫の会社に出せばいいですか?」というようなご質問です。

この場合、年末に会社に在職していませんので年末調整はできません。

勤めたのが1社でも複数だとしても、退職した会社分の源泉徴収票を揃えて確定申告をしましょう。

合計金額や天引きされた税金によっては確定申告不要のケースもあります。それでも住民税の申告は必要なことが多いので、これもわからない時は税理士や税務署・市役所などによくご確認ください。

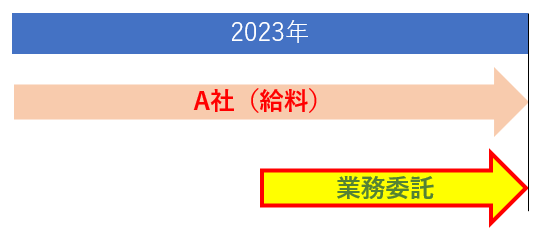

番外編2:給料と報酬でダブルワーク

これまたよくご質問があります。

一か所はパートで、それと別に業務委託で働いているケースです。

業務委託はそもそも給料ではありませんので、お金を支払ったところが代わりに税金の計算をしてくれるという事はありません。

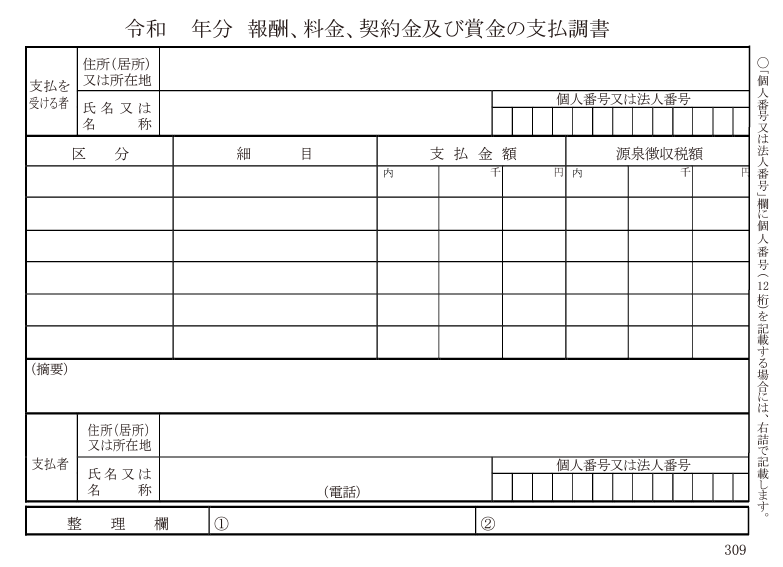

場合によっては、源泉徴収票に似た数字を書かれた用紙が送られてくることはあります。支払調書と言います。

ただしこれは「給料の」源泉徴収票ではありません。

自分が受け取ったお金が雑所得なのか事業所得なのか、自分の所得の種類で利益を計算する必要があります。

パートは1か所なので、パート先で年末調整を行いその源泉徴収票と合わせて確定申告を行いましょう。

税金の仕組みを理解して正しい納税を

ダブルワークをしている人が、配られた年末調整の用紙を何らかの理由で両方の会社に出してしまった場合、2カ所で年末調整されてしまいます。

そうなると本来支払うべき税金が払われずに脱税状態になってしまう可能性があります。

そうなっていたら、必要に応じて速やかに確定申告をして正しい申告納税をしてください。

会社は「誰にいくらの給料を払って、どれくらい税金を天引きしたか」というのを税務署に報告しているので、本人の申告とズレがあればわかります。

働き方が本当に多様化している中で、業をしているという人も増えてきたように感じます。

その分税金の精算方法というの複雑化しています。

最終的には確定申告で解決することが多いですが、まずは年末調整をきっかけに個人の税金の仕組み少し勉強してみてください。

正しい納税ももちろんですし、余計な税金を支払わなくて済むような知識が身につくはずです。

働く女性に必要な情報は無料のメルマガでもお届けしています。

メルマガ限定の情報も多いので、ぜひご登録くださいね。