夫の税金上の扶養に入っている場合は年末調整の時に妻のことを記入して提出しますね。平成30年分よりその「妻(夫)の扶養」について大きなルール変更がありました。そして2020年からはさらに基礎控除のルール変更と、調整控除の申告が必要になりました。

さらにさらに、2025年(令和7年)は特定親族特別控除も新設されたため、用紙の名前が・・・・・長い!!!!!!

『令和7年分 給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書』

の書き方にを画像付きで解説します。

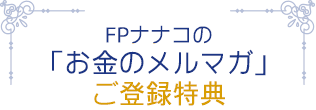

まずどこに誰のことを書くのかわかりにくいのでその判断から

この用紙には「あなた」という言葉と「配偶者」という言葉が出てきます。混乱しますね。

ここでいう「あなた」=この紙をもらってきた人のことです。

夫がこの紙を会社でもらってきて妻が扶養に入ろうとしている場合は、「あなた=夫」「配偶者=妻」です。これを勘違いするとよくわからなくなりますので、こちらの画像で確認してください。

(※もちろん妻が夫を扶養しているケースで妻の年末調整の紙に夫のことを書こうとする場合は「妻」と「夫」が逆になります)

青枠が「夫」の部分、赤枠が「妻」の部分です。

名前などの基本情報の部分に関しては悩むこともないでしょうから、先に書いてしまいましょう。

ただし個人番号(マイナンバー)に関しては、会社ごとに取り扱いが違ってきていますので、会社の指示に従ってくださいね。

では、以下の手順で記入を進めていきましょう。

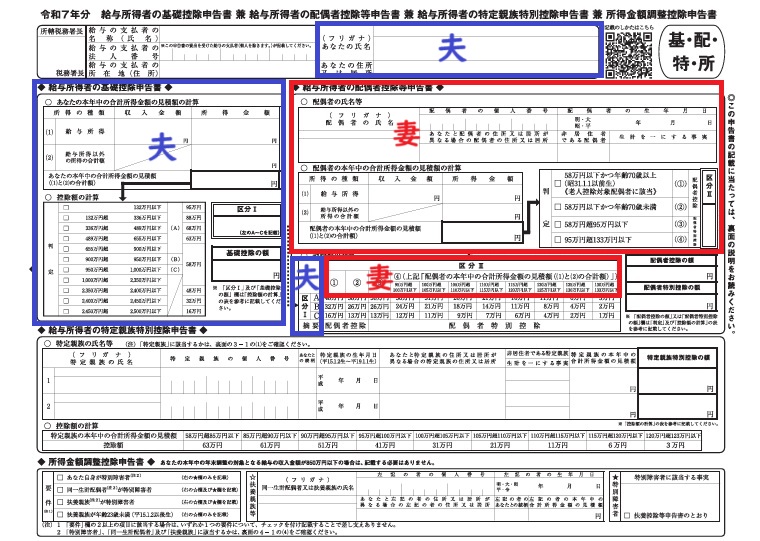

ステップ1:あなたの合計所得金額(見積額)の算出

上から書こうとすると迷子になりがちですので、まずは真ん中から記入します。

ここでいう「あなた」は、この用紙をもらってきた夫のことですね。

給与収入以外がある場合はそれぞれ所得を計算する必要がありますが、今回は給与収入のみある場合について解説いたします。

自分の勤める会社の給与収入については(1)の部分に記載します。

ステップ1-1 給与所得の計算

1/1~12/31の間の給料やボーナスを合計します。給与明細を出してきて足していきましょう。残業代や手当は含みます(交通費は通常入りません)

この用紙が配られた時点では、おそらく年末までの残りの金額は確定していませんので「(見積額)」と書かれているのですね。

ここまでもらった金額と、この後貰うだろう金額をざっくりと足しこんで記入すればOKです。この用紙を提出する会社で働いているのなら、会社は払った給料を正確に把握できるので、それほど神経質にならなくて大丈夫です。

次にその収入から「所得金額」を算出します。

▼こちらの表から自分の収入に該当するところを探し出し、水色の欄「給与所得控除後の給与等の金額」の部分が所得金額です。

https://www.nta.go.jp/publication/pamph/gensen/nencho2025/pdf/114.pdf

ステップ1-2 給与所得以外の所得の合計金額

ここは給与以外の所得がある人だけ記入します。

副業で起業している、不動産所得がある、確定申告を必要とする雑所得(FXの利益など)があるときは、自分で所得の見積額を計算して記入します。

(確定申告を必要としない程度の副業や、NISA・iDeCo・源泉徴収アリの特定口座などでの資産運用は記入しなくてOKです)

ここは会社は把握ができませんので、自分でしっかり計算が必要です。

もちろん見積もりですし、おそらく確定申告するでしょうから、結果的にズレたとしてもさほど問題はありません。

ステップ2:夫の条件の判定(区分Ⅰ)と基礎控除の額

給与の所得(ステップ1-1)とその他の所得(ステップ1-2)の合計を合算し、その数字を見て「区分Ⅰ」と「基礎控除の額」を記入します。

先ほどステップ1で計算された「所得金額」を青枠に転記し、それをもとに下の控除額の計算で「判定」を行いましょう。

給与収入が1095万円までは「900万円以下(A)」

給与収入が1145万円までは「900万円超950万円以下(B)」

給与収入が1195万円までは「950万円超1000万円以下(C)」

どこに該当するかを計算し、(A)(B)(C)を区分Ⅰの欄に記入しましょう。

また、A~Cに当てはまる人は、妻を税金上の扶養にいれることができます(配偶者控除・配偶者特別控除が受けられる)

ステップ3:配偶者の合計所得金額(見積額)の算出

夫の判定が出たところで、今度は配偶者(=妻)の判定を行います。

ここは夫の所得の出し方と全く同じです。

ステップ1-1を参考に、今度は妻の分の所得を出しましょう。

妻の分も1/1~12/31までの収入を合計してから給与所得を出していきます。

なお

- 雇用保険の基本手当(いわゆる失業保険)

- 出産手当金/出産育児一時金

- 育児休業給付金

- 傷病手当金

- 障害年金

等は、そもそも税金の対象ではありませんので合計しなくてOKです。

給与以外の収入があるときは同様に見込みの所得を計算します。

計算ができたら、同じように一番下の合計欄にも記載しましょう。

ステップ4:妻の条件の判定(区分Ⅱ)

妻の所得金額が分かったら、その金額がどこに当てはまるか「区分Ⅱ」の判定を行いましょう。

所得が58万円以下(収入123万円以下)で70歳以上だと①。70歳未満だと②になりますね。

あとは上に記載した所得の金額が58~95万円(収入が123~160万円)なら③、95万円~133万円(収入が160~201万円)なら④になります。

所得133万円(収入201万円)を超えている場合はそもそも扶養に入ることができませんので、このエリアに書く必要はありません。

収入123万円以下で70歳以上→①

収入123万円以上で70歳未満→②

収入123万円~160万円→③

収入160万円~201万円→④

収入201万円以上→ここは記入しない

当てはまる番号が分かったところで区分Ⅱのところに①~④を記入しておきましょう。

ステップ5:配偶者控除・配偶者特別控除の額の計算・配偶者定額減税対象かのチェック

夫の条件と妻の条件が分かったところで、いよいよ配偶者(特別)控除の金額を見つけます。

配偶者(特別)控除額というのは、妻を扶養に入れることで夫の税金を計算する「元」を少なくすることができる金額のことです。

ステップ2(夫の判定・区分Ⅰ)が青の部分、ステップ4(妻の判定・区分Ⅱ)が赤の部分です。

それぞれの該当する部分の交わるところが、夫の税金の計算のモトから差し引くことができる金額です。

①②に該当するところに数字がある場合は「配偶者控除」

③④に該当するところに数字がある場合は「配偶者特別控除」になります。該当するなら記入するならどちらか一方ですよ!

該当する方に交わった部分の金額を用紙の一番右下に記載しましょう。

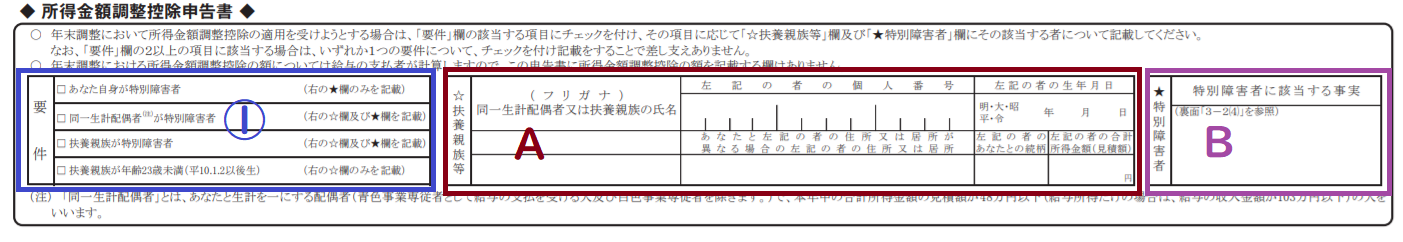

所得金額調整控除申告書の記入

所得金額調整控除は「給与収入850万円以上」の人だけが関係あります。夫の年収が850万円以下の時は記入は不要です。

所得金額調整控除って?

まずは夫が①のどれに該当するか確認します。

- 夫が特別障害者(B欄に障害の等級などを記入)

- 妻が特別障害者(A欄に妻の情報を書き、B欄に障害の等級などを記入)

- 扶養親族が特別障害者(A欄に障害のある扶養親族の情報を書き、B欄に障害の等級などを記入)

- 23歳未満の子供がいる(A欄に子供の情報を記入)

妻も夫も年収850万円以上で所得調整控除を受ける場合、同じ子供を夫婦それぞれに書いて問題ありません。

(扶養に入れるのはどちらか片方を選ばないといけませんが、ここは夫婦がどっちも記入してOK)

お疲れさまでした!これでこの用紙の記入は終了です!

妻の収入が見積額(見込み)と最終的な結果が違ってしまった場合

夫の収入に関しては刻みが大きいため、よほどギリギリのラインにいない限りは区分が変わってしまうということはないかもしれませんが、配偶者(妻側)は5万円刻みと細かくなっています。

見積もりをするのが例えば10月までの給与で、11・12月分+ボーナスが確定していない場合。または残業代や出勤日数・寸志の有無などによって5万円以上違ってしまうことはありえます。

今の段階で確定した金額を出すことは不可能ですので、見積額で提出して構いません。

ですが、結果として違った場合は訂正しなければならないので、いくらの金額を書いて提出してあるのかは記録しておきましょう。(スマホで写真など取っておくと便利ですね!)

金額が違ってきた場合は、控除の額→夫の税金の額が変わってしまいますので、正しく訂正する必要があります。

訂正の方法は2通り

- (夫の会社に)年末調整のやり直しを依頼する

- 夫の源泉徴収票をもとに、確定申告で訂正する

方法があります。

給与計算及び年末調整経験者としては、年末調整のやり直しは正直面倒なので各自で確定申告してくれるとありがたいな~とは思います(笑)

ただ、翌年の1/31までは「年末調整のやり直し(再年調)」を依頼することが認められています。妻の年間の収入(所得)が確定しだい、もしくは源泉徴収票が出しだい、夫の会社に依頼すると良いでしょう。

いまさら言うのが気まずい・・・と思う場合は、夫の会社に訂正してもらうのではなく、夫が自分で源泉徴収票をもとに確定申告してしまうのが早いでしょう。パソコンが使えれば、国税庁のHPから簡単に作ることができるので、会社とのやり取りが億劫ならそちらの方が早いかもしれません。

いずれにしても、結果が違っていたのに放置すると「脱税もしくは税金の取られすぎ」になってしまう可能性がありますので、十分注意してくださいね!