源泉徴収票は年末調整が終わると会社から交付されるものです。これこそが、あなたの年間の「給与所得」で『結果通知表』でもあるのです。

12月の給料とともにもらえる人もいれば、年が明けてから配られることもありますね。

年末調整は経理担当でもない限り実際に自分で手計算できる必要はないと思います。

ただし、流れと仕組みは知っておいて損はありません。

『働き損』『103万の壁』『所得制限』などの問題に、所得と税金にかかわる知識が役に立ちます。

その他にも年末調整に関するあれこれはこちらにまとめてあります 年末調整で困っていることはないですか?会社から渡されたけど訳も分からず毎年出している方。もしかしたら税金損しているかもしれません。基本的な情報お伝えしています。一生使う大事な仕組みです。今まで考えたことがなかったなら今年こそ!家族と自分の税金を守ろう!

【年末調整まとめ】令和5年:共働き家計のための年末調整の手順と書き方

源泉徴収票はいつもらえる?

平成28年からこんな形になっています。それ以前はもっと小さい紙でしたね。

源泉徴収票は給料を支払った人すべての人の分を作成し、交付することが国のルールにより決められています。

パートだからもらえない。ちょっとしか働いていないからもらえない。途中入社だからもらえない、途中退職だからもらえない、などということはありません。

翌年の1月31日までに交付されることになっています。(退職者には退職後1か月以内に交付)

多くの場合「年末調整の終了後」に会社から従業員に交付されます。

年末調整しない(できない)場合も、通常は社員の年末調整が終わってからのタイミングで渡されることが多いです。

2023年(令和5年分)については、遅くとも2024年(令和6年)の1月31日までに交付されます。

最近は「電子で交付する」ことも増えています。

社員・従業員が各自システムにログインして、給与明細や源泉徴収票をダウンロード(・印刷)する形式です。

会社ごとに違いますので、詳しくはお勤め先にご確認ください。

実際に渡されるタイミングは会社それぞれ

年末調整は「その年の最後の給料(や賞与)が確定」しないと行うことができません。

その時期が会社によってまちまちなので、どこの会社でも一律に同じ時期に源泉徴収票が出来上がるわけではないのです。

例えば、給料日が12月25日でそれ以降の給与も賞与もないとすると、12月25日に支払う給料が出た時点で一年間の給料が確定します。そこまでに従業員から年末調整の書類すべてが集まっていれば、年末調整を行い12月25日のお給料で税金の精算(還付・追徴)をし、源泉徴収票が年内に出ることもあります。

給料の締め日によっては年末調整の手続きが年内最後のお給料には間に合わず、給料を払った後に年末調整を行い、実際の精算(還付・追徴)は1月のお給料で行うこともあります。そうすると1月の給料とともに源泉徴収票を渡すこともあります。

また、還付だけの場合は、給料とは別に振込で行ったりするような会社もないわけではありません。

給料と違うタイミングで源泉徴収票だけ渡される会社もありますね。

給料の締め日や、年末調整の時期は基本的に変わらずに毎年同じようにすることが多いので、源泉徴収票も例年と同じ時期に交付されることが多いでしょう。

会社には交付義務がありますので、源泉徴収票をどこかに提出する必要などがある場合は「いつ頃もらえますか?」と聞くのは特に失礼なことでもありません。

退職してしまっている場合などは、連絡しづらければ、源泉徴収票が欲しい旨を記載し、返信用封筒などを入れて請求しても良いと思います。ただし、会社が年末調整業務をほかの会社に外注していることもありますので、その場合は少し待たされることもあるかもしれません。

必要な場合は早めに声を掛けておくのを忘れないようにしましょう。

源泉徴収票は税務署のためのもの

源泉徴収票は、給与を受け取る従業員のために発行するものではありません。

税務署に報告する項目を寄せ集めて書いているので、給与を受け取る人が知りたいことが書かれている紙ではないのです。

源泉徴収票は「税務署提出用」と「受給者交付用」があります。税務署交付用を税務署に提出するついでに、受給者(給与をもらっているひと)に交付するものなのです。

だから、税金のカラクリが分かっていないと何がどこに書いてあるか理解するのは難しいものです。

ここからはそんなちょっとややこしい、源泉徴収票の見方を少し見ておきます。

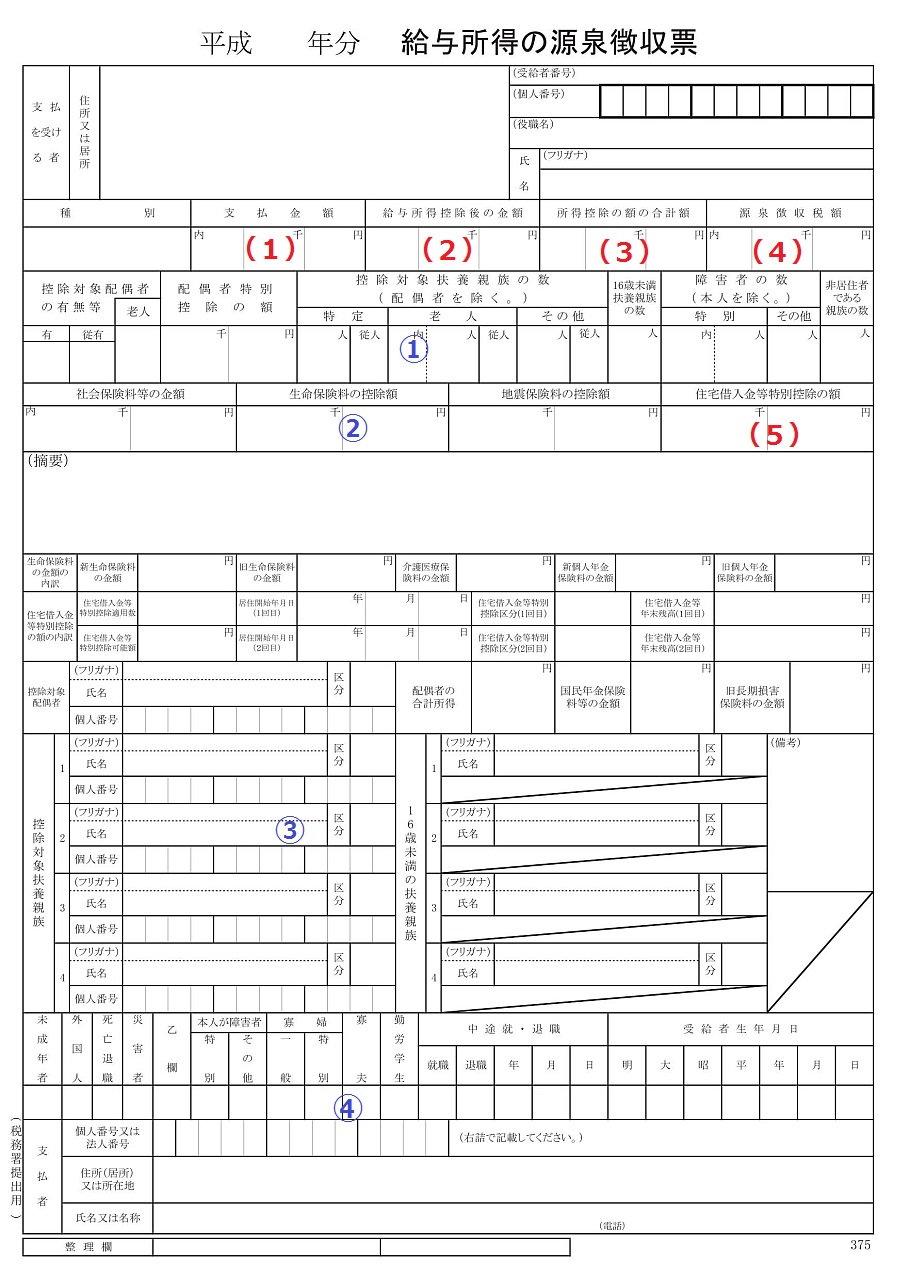

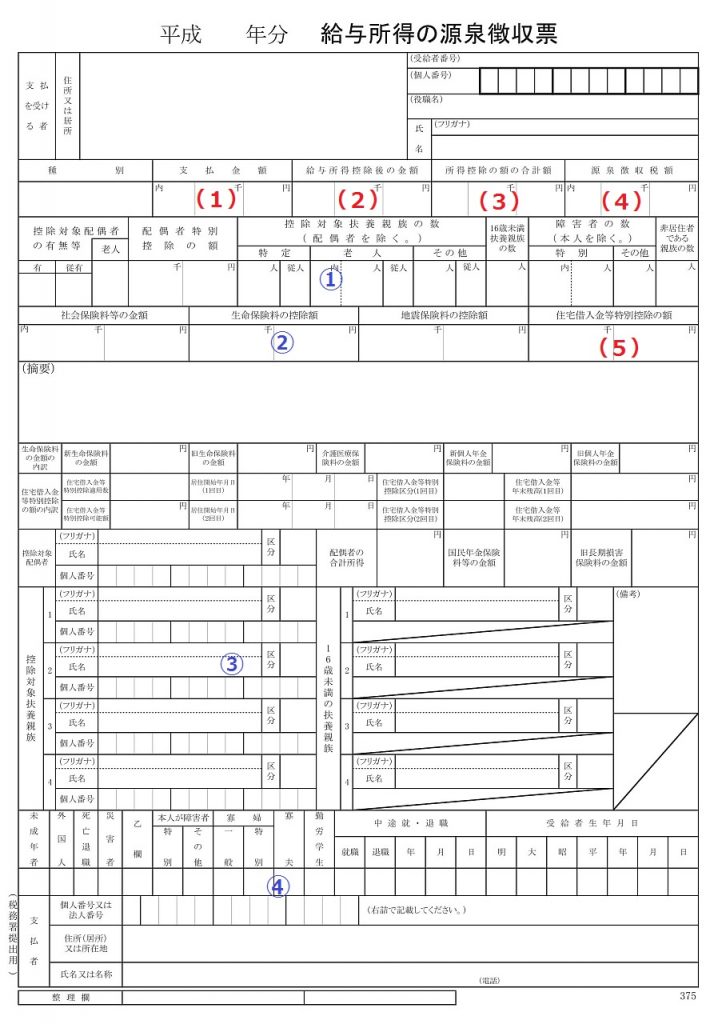

源泉徴収票の見方

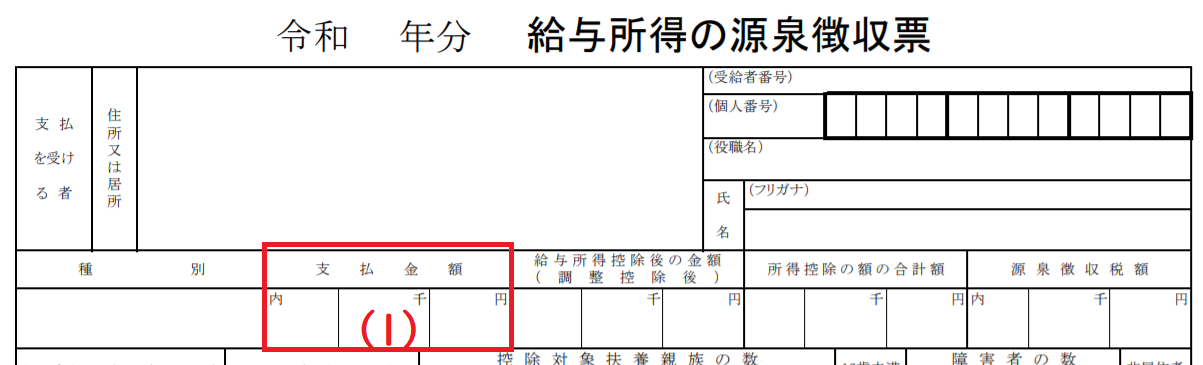

(1)まずは収入

ここが、一年で給料・賞与としてもらったものの合計です。

通常は交通費は入っていません。派遣などで交通費がなく、交通費相当が給与で支給されている場合はこちらに入ってくる可能性はありますね。ボーナスや各種手当は入ってきます。

これが、俗にいうところの「年収」もしくは「税込み年収」ですね。

一口に年収と言っても、どこのことを指しているのか違うことがあるので注意したいところです。

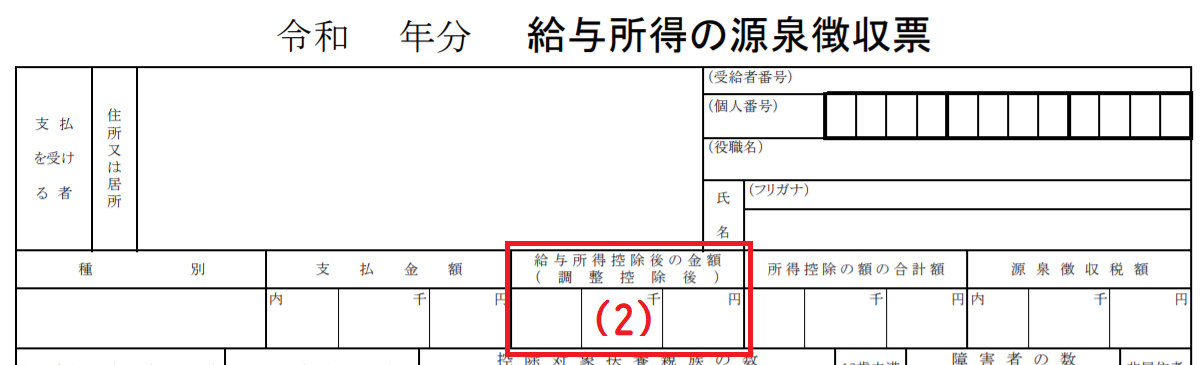

(2)給与所得控除後の金額(調整控除後)

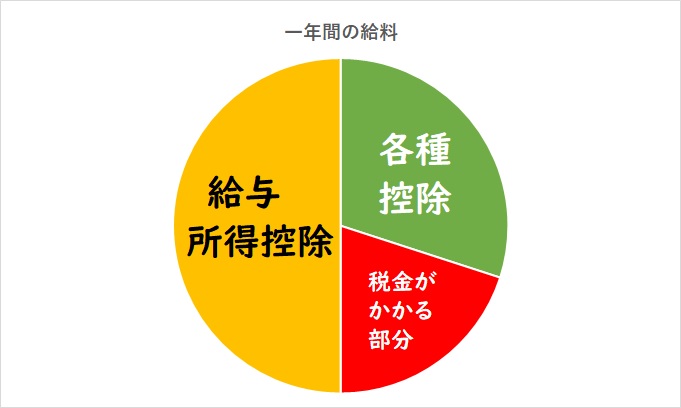

受け取った給与の全てが税金の対象になるのではなく、一部は「会社員のみなし経費」として引いてもらえる額がありなす。それを「給与所得控除」といいます。給与所得控除の額は年収により自動計算で決まっています。

そのみなし経費である給与所得控除を「引いた後の額」が(2)に記載されています。この数字が「給与所得」の額です。

パートが扶養に入れるかどうかの「所得」はこの給与所得控除後の金額で判定です。

給与所得控除の額ではなく、給与所得控除した後の金額なので間違えないように。

(1)から(2)を引くのではなく、(1)から引から黄色部分を引いた後の額が(2)です。

(2)この図の青の部分が表示されています。

なお、2020年からは「所得調整控除」という新たな控除が追加されています。

年収850万円を超える人は増税予定でしたか、23歳未満の子供を養っていたり、本人や扶養家族に障害者がいる人は、一定の控除があります。

その額を差し引いた金額が記入されます。

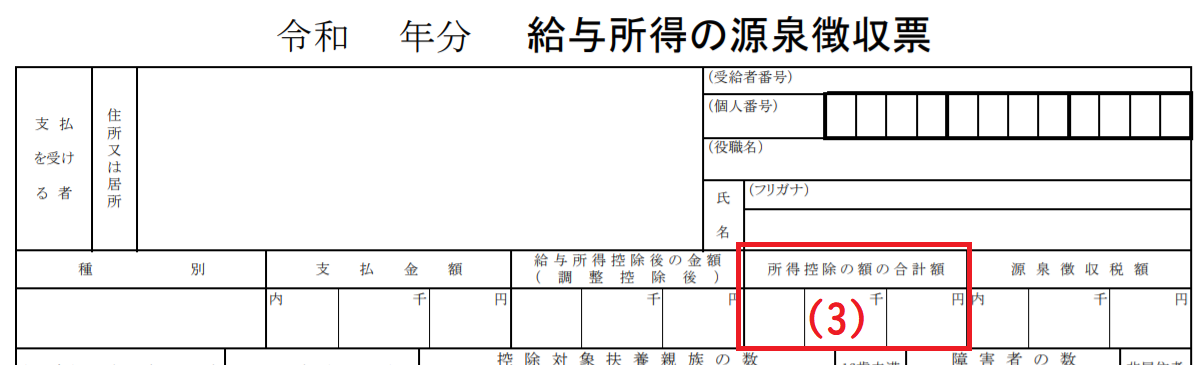

(3)各種控除の合計

みなし経費を引いた額が税金の対象になるわけではありません。

なぜなら年収が同じなら計算される給与所得控除(みなし経費)は誰でも同じになってしまいますが、税金を負担する能力は個々に違います。

扶養家族が多い、社会保険料をたくさん払っている、生命保険料を払っているなど、それぞれの税負担能力に応じて計算するために所得から差し引いてもらえる額があるからです。それを「所得控除」と言います。

所得控除はこの図の緑色の部分が表示されています。

そしてそれらの内訳が源泉徴収票の下の段に色々と書かれているのです。

- 養っている人(扶養)の人数など

- 社会保険・生命保険・地震保険などの控除

- 養っている人(扶養)の詳細

- ここは障害者や・寡婦・勤労学生などの控除があると〇がついています

(2)-(3)の金額が赤の部分(=税金がかかる部分)

この部分の大きさによって税金の掛け率は段階的に増えて行きます。

税金がかかる赤の部分も、自分の所得税の税率が何%かは源泉徴収票に書いてくれていないので、自分で調べて計算する必要があります。

(書いてくれれば親切だけど、なにせこの紙が税務署のためのものだからね・・・)

住宅ローン控除がない人は、【(2)給与所得控除後の金額ー(3)所得控除の額計算した結果が】×所得税率がそのまま(4)の金額になります。

住宅ローン控除がある場合

住宅ローン控除がある人は、自分が計算した税金から(5)を引きましょう。

いずれにしても結果的に、一年間で納めるべき金額が(4)です。

毎月の給料から引かれている源泉所得税額との差額が、この金額に合わせて精算されます。年末調整が済んだあとは(4)に書かれた金額が、税金の還付や徴収をして結果的に一年で収めた所得税です。

住宅ローン控除がある人で(4)0円の場合は、住宅ローンの控除のほうが大きかったので、所得税は全額還付されている(納めるべき所得税はナシ)ということです。(さらに住民税が相殺されて減る可能性があります)

受け取ったら必ず一度は確認を

この紙は、一年間の結果表でもあります。

会社からいくらの給料を受け取ったのか、いくらの社会保険料を負担したのか、どんな税金の控除をいくら受けて、最終的に支払った所得税はいくらか。

こういう明細が詰まっています。ほかに所得のない会社員はこの結果が一年のまとめとなります。

だから、住宅ローンを借りたり・借り換えたり・条件変更をお願いするとき、アパートを借りたりするとき提出する証明書にもなるのですね。

もし、あなたの会社が、あなたから預かった税金や社会保険料を納めていないなんてことになったとき、この紙は強い証明書になります。

仮に給与明細は捨てたとしても、一年でたった1枚の薄っぺらい紙ですからずっと取っておいてくださいね。(どうしても置いておくのが嫌だという場合はスキャンなどしてデータとして保存もおススメです)

ついでにふるさと納税の上限チェックも!

ふるさと納税をしている場合、多くの人は「見込みの年収」でふるさと納税の寄付金額を決めていると思います。

年間の収入と所得が確定して源泉徴収票が交付されるのはほとんどの場合、年が明けてからだからです。

ふるさと納税が控除を受けられる上限に収まったのか、最終的には寄付をした翌年の住民税の結果で答え合わせをするものです。

ただし、ほかに所得や控除がないときは源泉徴収票から計算することができます。ふるさと納税のポータルサイトなどのシミュレーションコーナーで確認してみるといいですね。

年末調整の知識は一般人に必要なのか

税金のことってわかりにくいですよね。

極力わかりやすく書いたつもりではいますが、それでもなかなか、「自分で計算しよう」とは思えないものです。

そんなものにかかわらないフツーのママさんは、正直知らなくてもいいのかもしれません。

だけど、私がこの業界でヒシヒシと感じるのは、会社側が必ずしも正しい知識を持ち合わせてあなたのお金を処理しているとは限らない、ということです。

何も知らずに会社任せにしていたら損している可能性が、ごく日常的にあるのです。

確かに誰も教えてくれることのない情報です。

学校でも教わらない、会社に入っても教わらない、誰も教えてくれなくて、誰に教えてもらえるかもわからなくて、知らなくていいようなことだと思っている。

でも、税と自分は間違いなく密接につながっているのに、知らんぷりでいいのでしょうか?ほかならぬ、あなたのことなのに。

これから、女性がもっと働く時代が来ます。男性だけでは社会を維持できない時代に差し掛かっています。

配偶者控除がなくなる、扶養控除の金額が変わる。女性が働くことですでにそういうことが起こりだしていますよね。

よくわからないからといって、正しくない都市伝説のような「~円の壁」などに踊らされるのは賢いママではありません。

自分のことだけは、ちゃんと知ろう。そして家族に、子供に身を守る知識を授けていこう。そう思ってほしいのです。