老後対策のために個人年金はどうですか?というご質問をよくいただきます。

国の年金は当てにならないから自分で・・・そんな思いもあるかもしれません。

今回はソニー生命の個人年金がどんなもんなのか計算してみましたので、ご参考にどうぞ!

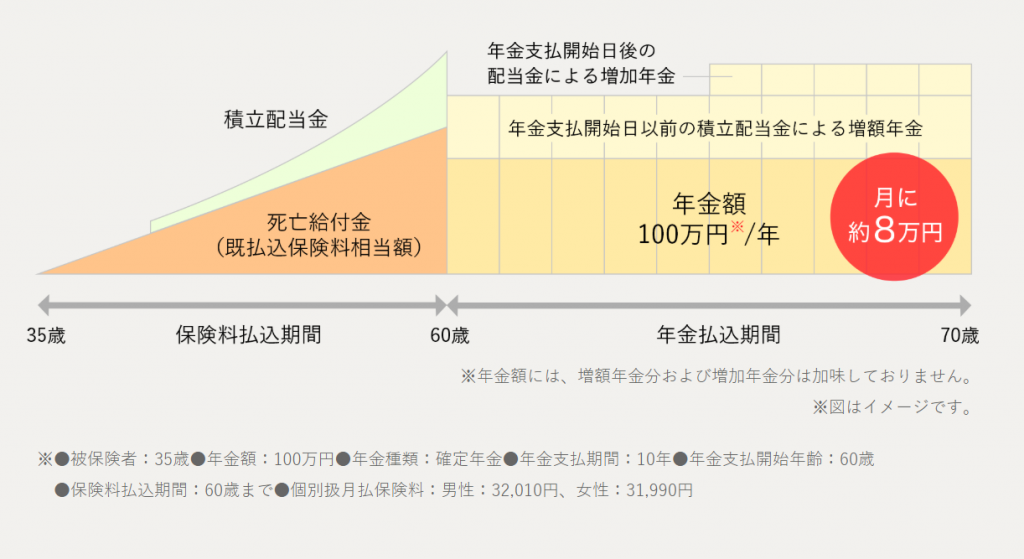

35歳女性が個人年金保険に加入した場合

今回はこちらの条件がソニー生命のウェブサイトにありましたので、これをもとに試算してみます。

35歳女性が60歳までの25年間、毎月31,990円の保険料を払い込み、60歳から10年間で毎年100万円の個人年金を受け取ることができる保険だそうです。

100万円×10年=1,000万円を受け取ります。

(配当・税金に関しては考慮していません)

トータルで40.3万円増えた計算になりますね。おお、増えている!と感じますか?

では、これがどれくらいの率で増えているのかを計算してみました。

毎月31990円を25年間払い込んで1000万円にした場合の利率は『0.327974%』でした。ちょっと細かいので0.33%としておきましょう。

そう考えるとどうですか?

同じ金額を1%で運用していたら?

月に3万円って結構な額ですよね。

これを投資信託などで積み立てて運用していたらどうでしょう。

運用の世界ではかなり低い(達成しやすい)『1%』の増え率で同じく25年間運用した場合を計算してみました。

25年後に1089万円になります。増えた金額は約130万円ですね。

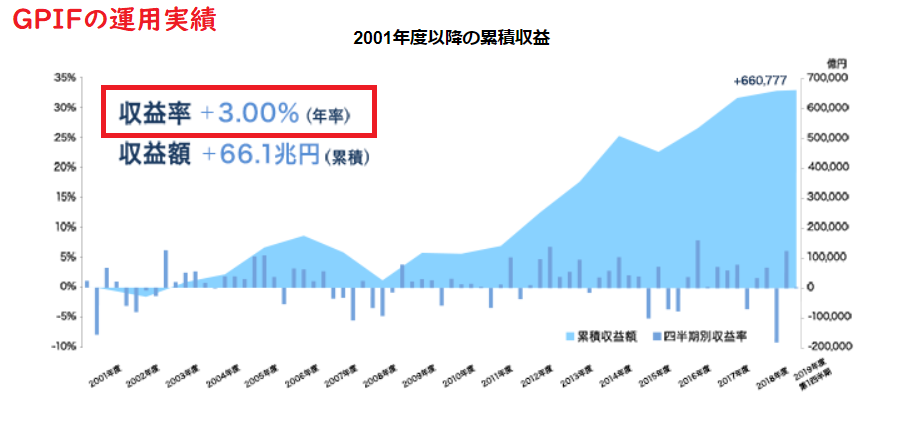

日本の年金の運用程度の3%だったら?

日本の年金は一部を運用しています。年金は絶えず受給者に年金を支払っていくものですので、「スンマセン今月ちょっと株価が良くないので、年金待ってもらえます?」なんて言えませんから、当然それなりに安定した運用をしています。

2001年~2018年での運用成績は3%です。

(参考)年金積立管理運用独立行政法人 2019年の運用状況より

https://www.gpif.go.jp/operation/the-latest-results.html

この分散のやり方(公表されています)を真似して3%程度の運用ができた場合はどうでしょう。

同じ金額を同じ25年積み立てていったら1426万円になります。なんと、467万円も増えるのですね。

そう考えると、個人年金保険に加入して25年で40万円程度増えるのはあまり大した話ではないことが分かると思います。

以下の理由から、私はおすすめしません

もうだいぶ昔にはなりますが、当時契約した個人年金保険には「お宝保険」と呼ばれるようなものもあります。

すごく増えたってことですね。ですが、今は残念ながら一番初めに書いた通りです。

そんなわけで、この3つの理由から私はおすすめしません。

保険の機能(保障)はない

保険を払っている間に死亡したら戻ってくるお金は払った保険料(既払込保険料)。つまり保障の役目はありません。

積み立てた分が返ってくるぐらいのものですね。個人年金「保険」という名前ですが、いわゆる保険の機能はないことに注意が必要です。

節税も限られている

貯金では節税にはならないけれど、個人年金だったら生命保険料控除(個人年金)を受けることができるので、確かに節税ではあります。

ただ、同じ老後のためのお金だとしたら、「節税の王様」確定拠出年金(iDeCo)と比較すると節税は見劣ります。

節税したいほど税金を払っているのなら、生命保険料控除よりiDeCoの控除を先に検討したほうが良いでしょう。

長期で縛られる

年間0.33%で増える・・・・確かに普通預金よりはいいですが、この先景気が上向くなどして、例えば定期預金が1%になる時期が来たとしても、加入した個人年金の率を上げてくれるわけではありません。この率で縛られるのです。

(もしかして配当は増えるかもしれませんが、それとて保険会社のブラックボックスみたいなもの)

途中でやめたくなっても元本割れする期間も長いですね。

「払い出せない」という意味では、iDeCoも60歳までは払い出しできませんが、少なくとも運用をしていれば、低い利率のままで動かせないということはありません。

自分で運用ありきなの?

ここまで書いてきて、1%であれ3%であれ「運用した場合」と比較してきました。

運用・・・・つまり投資に強い否定感がある場合は「保険なら増えないけど減らない」「投資は減る可能性もある」と思っていることかと思います。

その通りです。

なにがなんでも投資はしたくない・勉強もしたくない、ということでしたら、最後まで払いきれば(保険会社が倒産でもしない限り)元本割れはしない個人年金保険も選択肢に入ると思います。

運用の場合は結果は不確実ですが、そのかわりにチャンスがあります。

そのチャンスは、少し勉強して25年という歳月をかけることができるなら多くの場合はつかみ取ることができるでしょう。

でも、それを選ぶかどうかは自己責任です。

そうはいっても、やっと事のない投資は怖い。その気持ちはよーくわかります。

投資するかどうかはさておき、投資ってどういうものなのか・素人でもできるものなのか・iDeCoやNISAはどこからどうやって始めたらいいのかまず知ってみたい場合は、セミナーもご用意しています。

残念ながら(?)増える商品も紹介しませんし、増える保険も販売していません。

商品の紹介も販売もない「学びの場」としてご参加ください▼▼▼

余談:変額保険はもっと注意!

この個人年金保険の懸念事項(増えない・保障がない)を保険屋さんに伝えると、もしかしたら「では変額保険はどうですか?」と言われるかもしれません。

保障と運用を兼ねていて、保障を持ちながら将来のために運用して増やしていくことができる。何種類かの中からプランを選んでプロが運用します、とおすすめされることが多いです。

そっちは「保険×運用」ですからもっと複雑な商品。

元本割れ怖い、なんて言っているうちに選んではいけない保険ですよ。

▼▼よかったらこの記事も参考にしてみてくださいね。

-

-

【ソニーのバリアブルライフで検証!】保障と運用を兼ねた変額保険は本当に得なのか?

変額保険についての相談が相次いでありました。 保険と運用を一緒にできるからお得だと思ったけれど、周りを見ていると良くないって話をよく聞く・・・ でも保険もいまは ...