教育費は子どもつ親の大きな悩みのタネですね。給料が大きくは増えていかない中、子供にかかる教育費はどんどん増えていっています。学校教育費以外の部分も含めると、大学費用は私立文系で約630万円、私立理系になると800万円とも言われています。

低金利が続く中、学資保険ではほとんど元本以上には増えません。また貯金でも同様です。

子供の教育費を運用するのはメリットはあるものの実はけっこう難しい。今日はその理由をお伝えいたします。

教育費を運用して貯めるメリット

全く資産運用の経験がない方が、いきなり子供のためのお金を運用しようとは思わないはずです。ただ、少し運用を知って商品選びをしたうえで「増える」という実感を持てると、預金に置いておくのがもったいないと思ってしまいます。

貯金や円建ての学資保険より増える可能性がある

子どもの教育費を貯める方法の上位は、「児童手当」「学資保険」「(終身保険など)その他保険」が多いのではないでしょうか。

ただ、現状貯金ではほとんど増えませんし、学資保険も円建ては販売停止になるほどです。保険会社にも実入りが少ない状態なんですね。

それに比べると、運用するほうが増えるチャンスはあると言えます。

インフレ(物価の上昇)についていける

学資保険などは17年など長い期間お金が固定されます。そしてどのくらい増えるかは契約した時点で決まっています。

例えばもし、この17年という長い期間に物価が上がり金利が上がったとしても、一度契約した利率は変わりません。

でも途中で解約したらほとんどの場合は元本割れ。

不利になってやめたくてもやめにくい。これが保険のデメリットです。(払い済みにしたり減額するという対策をとれる場合もあります)

運用の場合はそもそもお金を市場に出すわけですから、市場の金利が上がればそれに伴って増える可能性も上がっていきます。

保険会社破綻のリスクを避けられる

保険会社は私たちから預かった保険料を運用して増やしています。

結局保険を通して間接的に運用しているのです。その運用が例えば「米国債券(米国への貸付)」だった場合、保険会社が倒産するリスクとアメリカが倒産するリスクどっちが高いでしょうか?

自分で米国債券で運用するなんて・・・!と思うかもしれませんが、保険ではなく投資信託という仕組みを使えば学資保険よりもっと少ない金額から毎月積み立てて運用することができるのです。

教育費を運用で貯めるデメリット

ここからは、教育費を運用で貯めるデメリットも確認しておきましょう。ジュニアNISAについても確認していきます。

資産運用の基本的な知識がいる

資産運用(投資)は自己責任です。元本を割ったからといって誰かが保証してくれるものではありません。

そのため、全く運用について知識がない状態で始めるのはとても危険。

教育費を運用で増やしていきたいと思うなら、多少の時間とお金をかけて勉強する必要があります。

老後資金と違い、比較的運用できる期間が短めになりますので、そういったことも踏まえた商品選びができる知識が必要になるでしょう。

元本が保証されているわけではない

運用は成果が確定しているものではありません。

ずーっと上がりっぱなし(増えっぱなし)の投資商品を探すのは非現実的です。運用のプロならこの先の相場が分かったりするのではないか、という気がしてしまいますが、未来を見通せる人はいません。プロだから確実に増やせるわけではないのです。

時間をかけて積立ながら育てていけば、当初元本を割り込む可能性は少なくなっていきますが、それももちろん確実ではありません。2009年頃のリーマンショックなどの時には株価などは大暴落しました。我が子の教育費を払うタイミングでそういった暴落が来ないとは限りません。

その可能性とうまく付き合っていけないのなら、教育費を運用するのはやめたほうが良いでしょう。

この可能性を避けるためにとれる対策は「家計の貯金のほかの部分に余力を持っておく」ことです。

万が一教育費として現金化したいときに運用資産が下がっていたら、まずほかの余力のお金から払っておき、運用成績が上向いてきたら現金化してつじつまを合わせる。教育費をすべて運用で!としなければ、このデメリットも多少は補っていくことができます。

また、期間を長く取れれば、教育費が必要な時期が近づいてきたら、運用成績を見ながら値動きの少なめの商品に変更していくこともできますね。

ここでも、期間が長く取れることは有利に働きます。

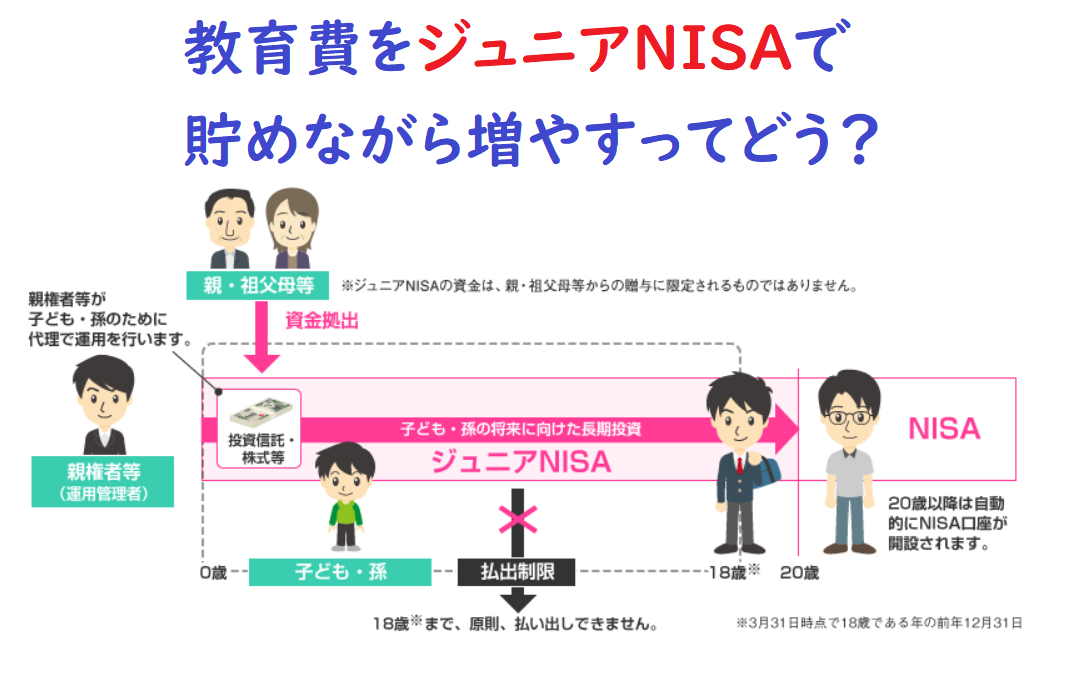

ジュニアNISAで教育費を貯める?

ジュニアNISAを使って教育費を貯めていったら得と思っている方も多いです。

ですが、実は案外使いにくかったりします。ジュニアNISAの大事な特徴を押さえておきましょう。

2023年までの5年間だけ購入可能

2023年までの期間で最大5年のため、2020年から始めると4年間しか購入できません。1年あたり80万円あるので、5年で最大400万円の元本を非課税で運用することができます。

年間の使わなかった枠を繰り越すことはできないので、月に2万円だけしかできない場合、5年間いれ続けても120万円しか購入できないことになります。

コツコツ積み立てて増やしていくというよりは、祖父母からなどのまとまったお金がある場合に置き場所をジュニアNISAに変えるなどでないと、それほど運用する額を増やすのは難しそうです。

18歳までは出せません

地味にネックだな、と思うのはこの「18歳」という年齢。学資保険も17歳満期の設定がある通り、推薦入学などで少し早めにお金が必要になっても、ジュニアNISAは引き出すことができません。売却することはできても現金化して引き出せないため、18歳までそこで眠ってしまうことになります。

だったら、親の余っているNISAやつみたてNISAの枠から先に使ったほうが良いかもしれませんね。

金融機関・商品選びを慎重にする必要がある

ジュニアNISAは金融機関を変えることができないので、適当に開いてしまって購入したい商品が買えなかったりしても困ります。

また、ジュニアNISAに限らず、NISAは非課税枠というものがある以上、商品変更がしにくいです(売却しても使った枠は復活しないため)

iDeCoなどのように、気軽にスイッチングがしにくいため、それも加味して商品選びをしなけばいけません。

まとめ

期間を長く取れれば、運用が一番増えるチャンスがある!

ただし、決まった時期に臨む成果が得られるように「商品選び」「運用の管理」「お金の置き場(ジュニアNISAでいいか)」をよく検討!

そもそも増やすもなにも、教育費が貯まっていない!いくら貯めたらいいの?などはメルマガでも情報をお届けしています(^^)